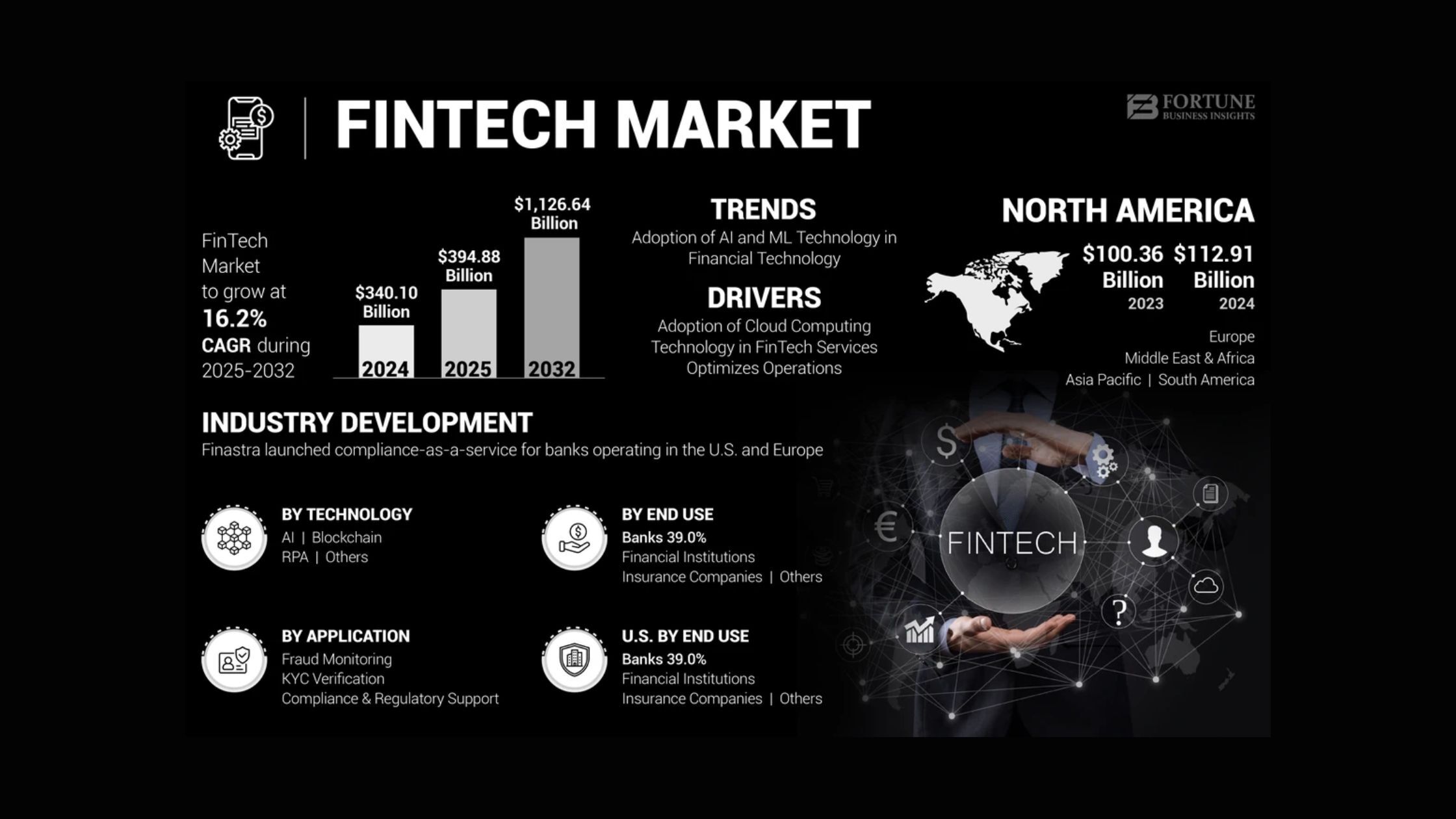

Fortune Business Insightsによると、世界のフィンテック市場は、技術革新、デジタルトランスフォーメーション、そしてキャッシュレス金融エコシステムへの世界的な移行を背景に、急速な発展を続けています。市場規模は2024年に3,401億米ドルと評価され、2025年には3,948億8,000万米ドルに達すると予測されています。今後、市場は2032年までに1兆1,266億4,000万米ドルへと大幅に拡大し、2025年から2032年の予測期間中に16.2%という驚異的な年平均成長率(CAGR)を記録すると予想されています。この驚異的な成長率は、デジタル金融ソリューションの導入が加速し、銀行業務、決済、資金移動におけるテクノロジー主導型サービスの役割が拡大していることを浮き彫りにしています。

金融とデジタル技術の融合であるフィンテックは、より迅速で透明性が高く、パーソナライズされたサービスを提供することで、従来の銀行業務モデルに革命をもたらしました。スマートフォンの普及率、インターネット利用の増加、そして世界的なデジタル決済システムの導入は、金融業界に恩恵をもたらしました。さらに、COVID-19は、企業と消費者の両方がオンライン金融サービス、非接触型決済、リモートバンキングをますます利用するようになるため、デジタルトランスフォーメーションの加速に大きな役割を果たしました。

地域別インサイト

2024年には北米が市場を支配し、世界シェアの34.05%を占めました。このリーダーシップは、高度な金融インフラ、テクノロジーの早期導入、そして既存の金融機関によるデジタルプラットフォームへの多額の投資に起因しています。

しかし、今後数年間はアジア太平洋地域が最も高い成長率を達成すると予測されています。インド、中国、インドネシア、ベトナムなどの新興国では、モバイルウォレットの利用、デジタルレンディング、そして政府主導の金融包摂イニシアチブが急増しています。2032年までに、アジア太平洋地域は北米を追い抜き、世界最大のフィンテック市場になると予想されています。銀行口座を持たない人口の多さ、スマートフォンの普及率の高さ、そしてインターネット接続の拡大といった要因が、この変化を後押ししています。

ヨーロッパ、中東・アフリカ、南米も、特にリアルタイム決済、国境を越えた取引、デジタル ID 検証などの分野で、全体的な成長に顕著な貢献をしています。

主要な市場推進要因

1. 技術革新(AI、ML、ブロックチェーン、RPA)

高度なテクノロジーは FinTech 変革の基盤です。

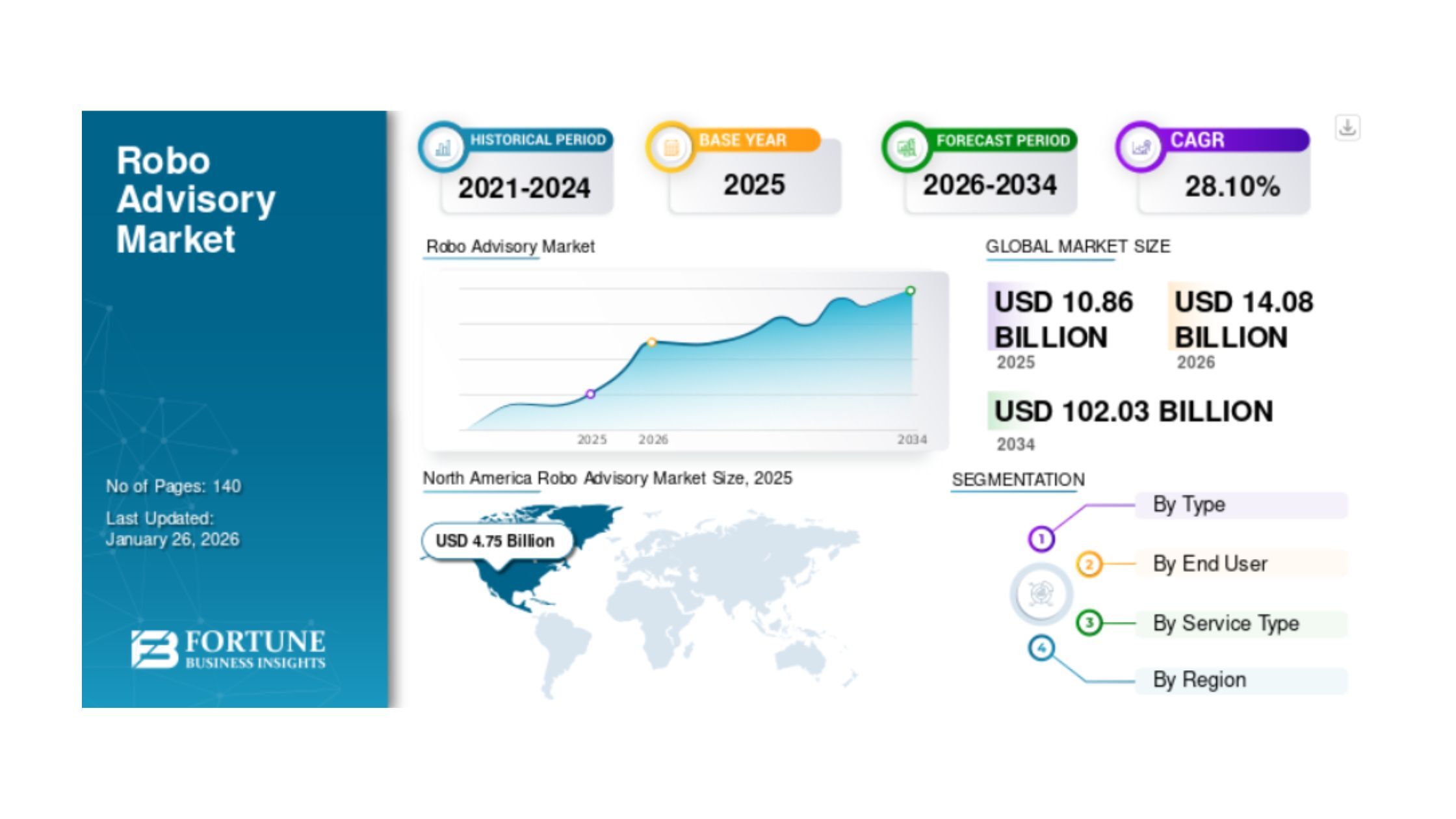

- AI と ML は、予測分析、信用スコアリング、ロボアドバイザー サービス、不正検出をサポートします。

- ブロックチェーンは、その安全性、透明性、分散化の構造により、2023 年にテクノロジーの中で最大の市場シェアを占めました。

- ロボティック プロセス オートメーション (RPA) は、反復的なタスクを自動化することで運用効率を向上させます。

金融機関がスマートオートメーションとパーソナライズされた顧客サービスを導入するケースが増えるにつれ、AI は予測期間中に最も速い CAGR で成長すると予想されます。

2. コンプライアンスと不正監視の需要の高まり

デジタル取引の増加に伴い、堅牢な不正防止システムの必要性が高まっています。2023年には、不正監視が最大のアプリケーションシェアを占めました。しかし、世界的な規制の厳格化とデジタルオンボーディングのニーズの高まりにより、KYC検証セグメントが最も急速に成長すると予想されています。

3. クラウド導入とAPIベースのコラボレーション

クラウドコンピューティングは、フィンテックプラットフォームの拡張性と柔軟性を実現する上で重要な役割を果たしています。オープンバンキングの取り組みや、従来型銀行とフィンテック企業間のAPI統合は、顧客体験を再定義しています。こうした連携は、既存の金融インフラを活用しながら、革新的でユーザーフレンドリーなデジタルソリューションを提供することを可能にします。

市場セグメンテーション

テクノロジー別

- 人工知能

- ブロックチェーン

- ロボティック・プロセス・オートメーション(RPA)

- その他(生体認証、暗号化)

アプリケーション別

- 不正監視(2023年に最大シェア)

- KYC検証(最も急成長している分野)

- 規制およびコンプライアンスガイダンス

最終用途別

- 銀行(2023年に最大シェア)

- 金融機関(最も急速に成長すると予想)

- 保険会社

- その他

このセグメンテーションでは、FinTech の導入がもはや銀行業に限定されていないことが強調されています。金融機関や保険会社は、引受、リスク評価、顧客エンゲージメントを改善するためにデジタル ツールをますます導入しています。

成長を阻害する課題

市場の見通しは明るいものの、いくつかの課題が依然として残っています。

- 特に金融サービスのデジタル化が進む中、データのプライバシーとサイバーセキュリティのリスクは依然として最大の懸念事項となっています。

- 複数の管轄区域にわたる規制遵守は、FinTech 企業にとって複雑さとコストを増大させます。

- セキュリティ上の懸念やデジタル システムに関する認識不足から、一部のユーザーは従来の銀行チャネルを好むため、顧客の信頼に関する問題は依然として残っています。

これらの課題に対処することは、FinTech ソリューションを世界規模で拡大するために不可欠です。

フィンテック市場の主要プレーヤー

FinTech 業界を形作る主要企業には次のようなものがあります。

- ラピッドファイナンシャルネットワーク株式会社

- ユニコーンペイメント株式会社

- ストライプ株式会社

- マスターカード

- フィナストラ

- ファイサーブ株式会社

- ブロック株式会社(スクエア)

- アディエン

- 株式会社プレイド

- ネオメナテクノロジーズ株式会社

これらの企業は、決済、デジタルバンキングインフラストラクチャ、組み込みファイナンス、API 主導のソリューションを専門としており、市場拡大に大きく貢献しています。